2021年5月14日に株式会社スノーピークの21年12月期第1四半期の決算発表がありました。昨今のキャンプブームを受け、売上は前年比1.6倍の50億円、営業利益は5.6億円と絶好調の決算となりました。詳細を読み解きます。

アイキャッチ画像出典: snow peak

Twitterでも情報発信しております。よろしければフォローお願いします。

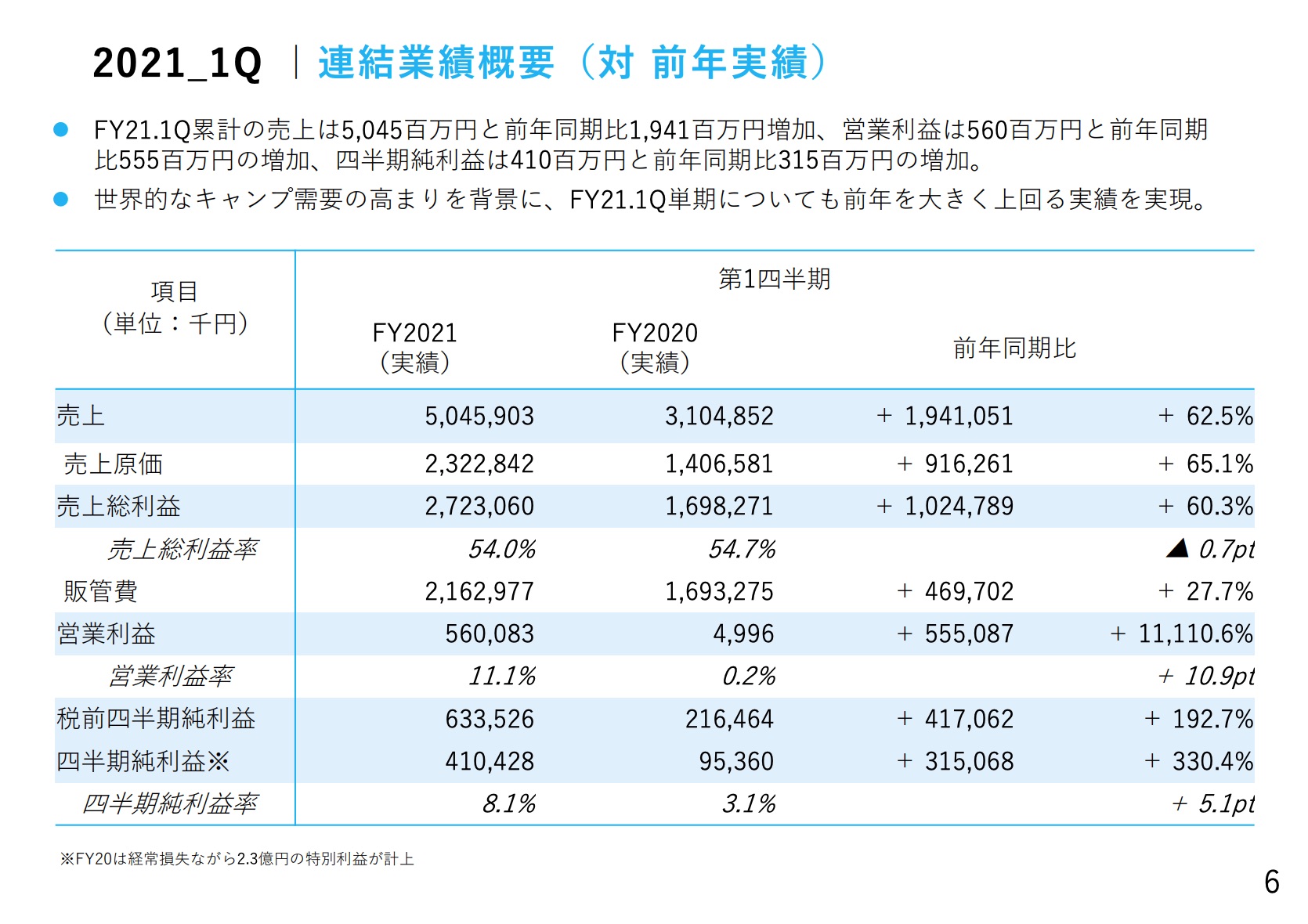

売上は前年同期比1.6倍と大幅伸長

キャンプブームとはいえ、売上が前年同期比1.6倍と大幅に伸びています。

スノーピークは12月決算なので、第1四半期は1〜3月にあたります。2020年は1度目の緊急事態宣言が発出される直前の1〜3月、2021年は2度目の緊急事態宣言発出真っ只中の1〜3月であったにも関わらずこれだけ伸びているため、キャンプ業界にとってコロナ禍は追い風になっていると言えそうです。

ちなみに第1四半期だけでなく昨年通期で見ても前年比で18%成長しており、さらにはスノーピークだけでなく、アウトドアショップWILD-1を運営するカンセキも24%成長しています。

| 企業名 | 決算期 | 売上 | 前期比 |

|---|---|---|---|

| スノーピーク | 2020年12月期 (2020年1月 〜2020年12月) | 168億円 | 118% |

| カンセキ (WILD-1事業のみ) | 2021年2月期 (2020年3月 〜2021年2月) | 136億円 | 124% |

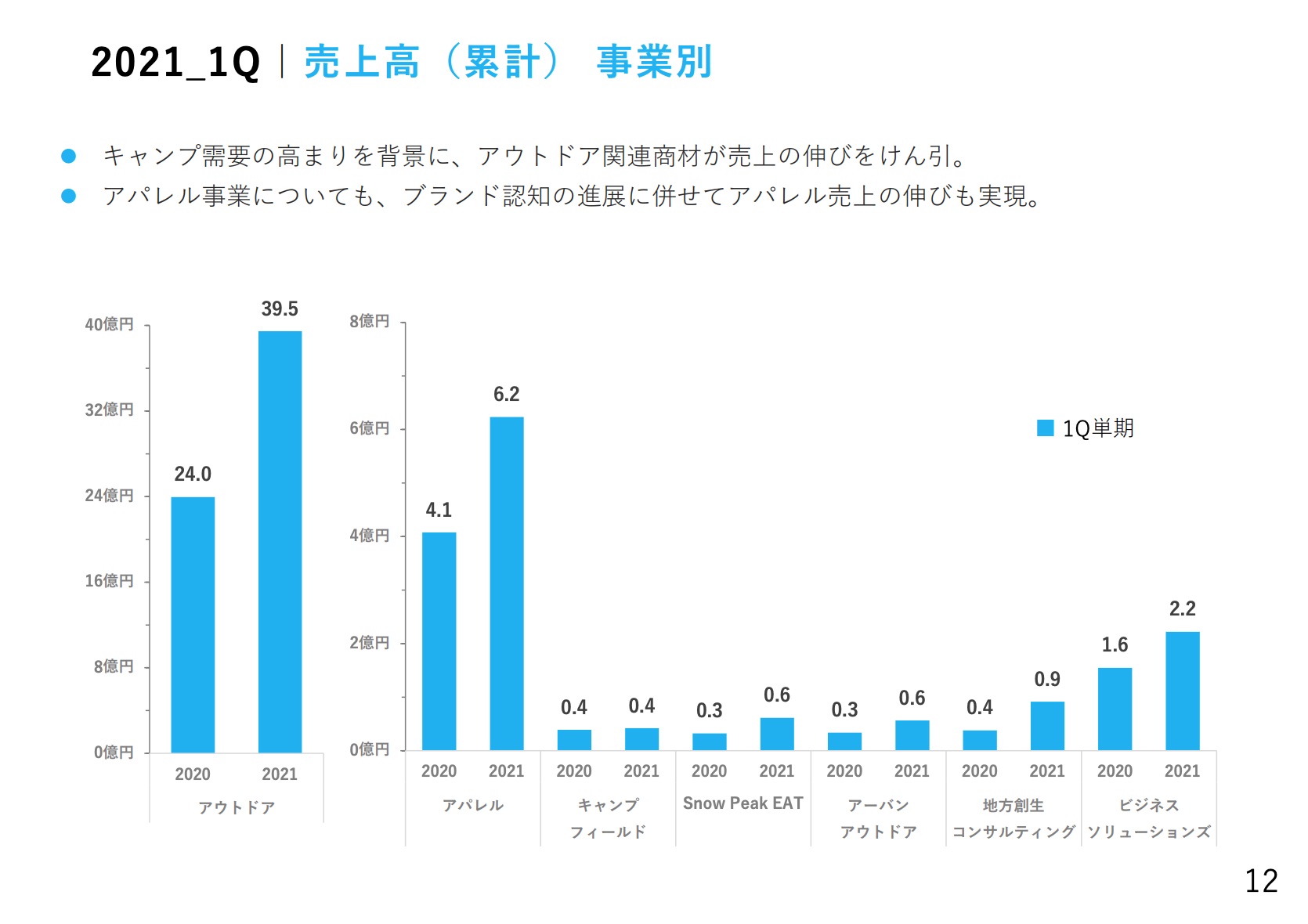

どの事業が特に伸びているのか?

事業別売上

事業別の売上内訳から、どの事業が特に伸びているのかを見ていきます。

| 事業 | 売上 (20年1Q) | 売上 (21年1Q) | 成長率 |

|---|---|---|---|

| アウトドア (アウトドアグッズ販売) | 24.0億円 | 39.5億円 | +65% |

| アパレル (アパレル販売) | 4.1億円 | 6.2億円 | +51% |

| キャンプフィールド (キャンプ場運営) | 0.4億円 | 0.4億円 | ±0% |

| Snow Peak EAT (飲食) | 0.3億円 | 0.6億円 | +100% |

| アーバンアウトドア (住宅) | 0.3億円 | 0.6億円 | +100% |

| 地方創生 コンサルティング | 0.4億円 | 0.9億円 | +125% |

| ビジネス ソリューションズ | 1.6億円 | 2.2億円 | +38% |

全体の売上50億円のうち、80%を占めるアウトドア(アウトドアグッズの販売)事業が65%伸びているため、これが全社の成長を牽引しています。

キャンプ場は緊急事態宣言発出下では閉鎖していたため、伸びていませんが、他はすべて約40%以上の成長です。(むしろ閉鎖機関があったにも関わらず売上横ばいということは、コロナ影響がなければさらに伸びていたということになります)

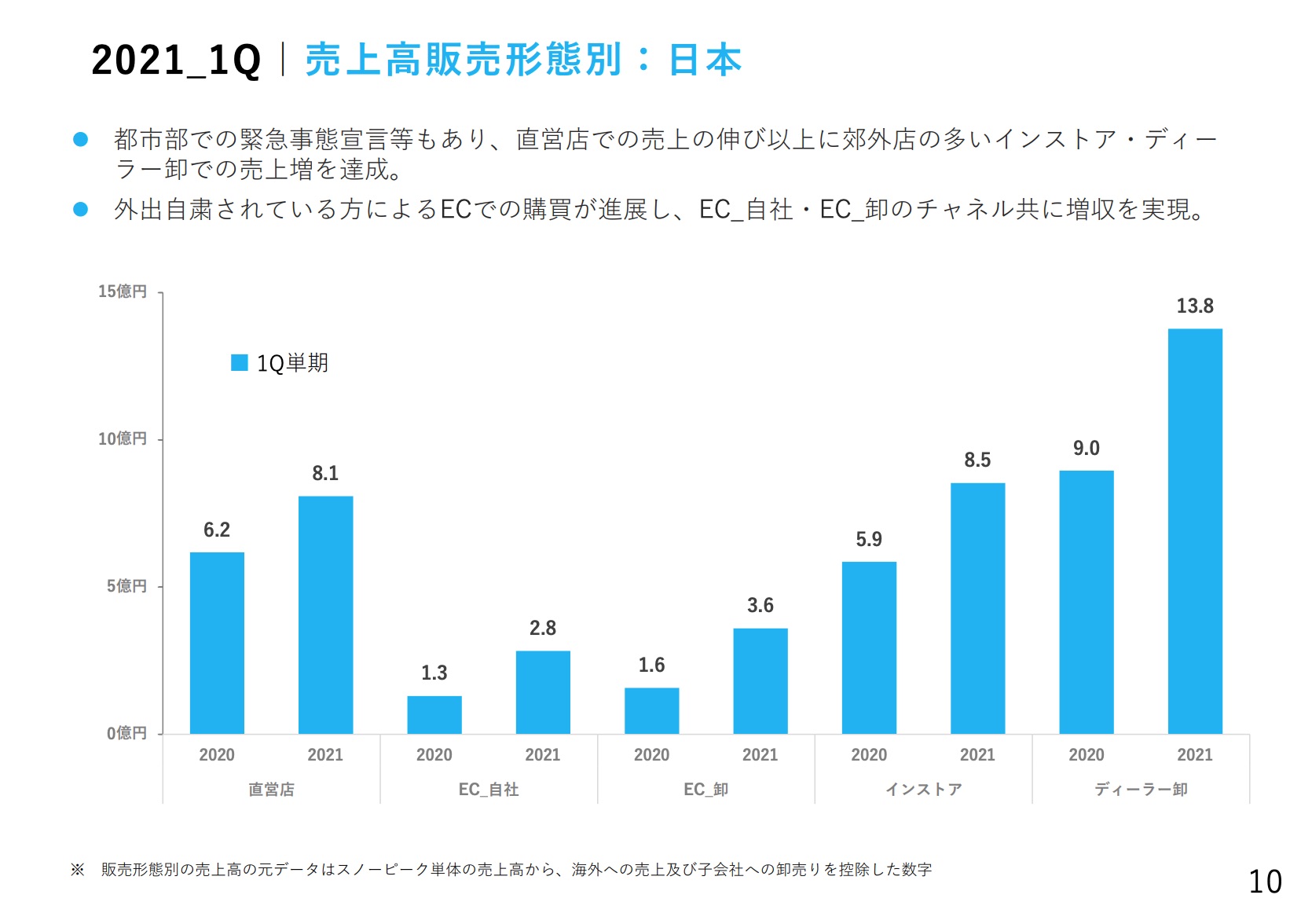

チャネル別売上

販売チャネル別の売上も公開されているため、こちらも見ていきます。

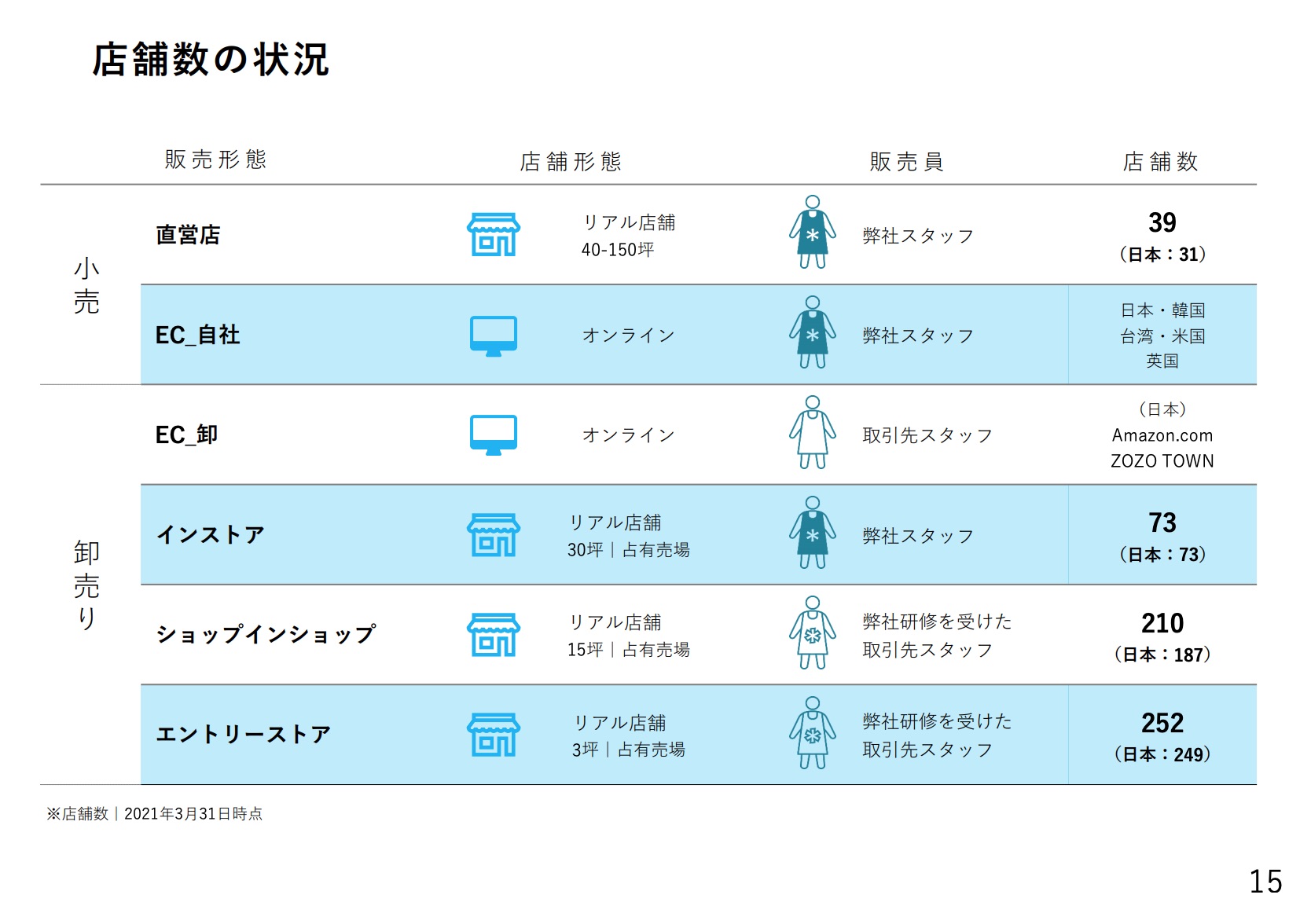

店舗数は以下のスライドから抜粋しています。

緊急事態宣言の影響で都市部に多い直営店の伸びが相対的に低く、郊外店のディーラー卸に流れています。金額規模は実店舗よりも小さいものの、ECでの売上が大幅に伸びているのもコロナ禍の大きな特徴と言えるでしょう。

| チャネル | 売上 (21年1Q) | 店舗数 | 売上/店 | 売上 (20年1Q) | 成長率 |

|---|---|---|---|---|---|

| 直営店 | 8.1億円 | 31 | 26百万円 | 6.2億円 | +30% |

| EC_自社 | 2.8億円 | 1 | 2.8億円 | 1.3億円 | +115% |

| EC_卸 | 3.6億円 | ? | ? | 1.6億円 | +125% |

| インストア | 8.5億円 | 73 | 12百万円 | 5.9億円 | +44% |

| ディーラー卸 | 13.8億円 | 436 | 3百万円 | 9.0億円 | +53% |

それにしても直営店の月販が900万円弱というのはすごいですね…。毎日30万円近く売れているということになります。

何が売れているのか?

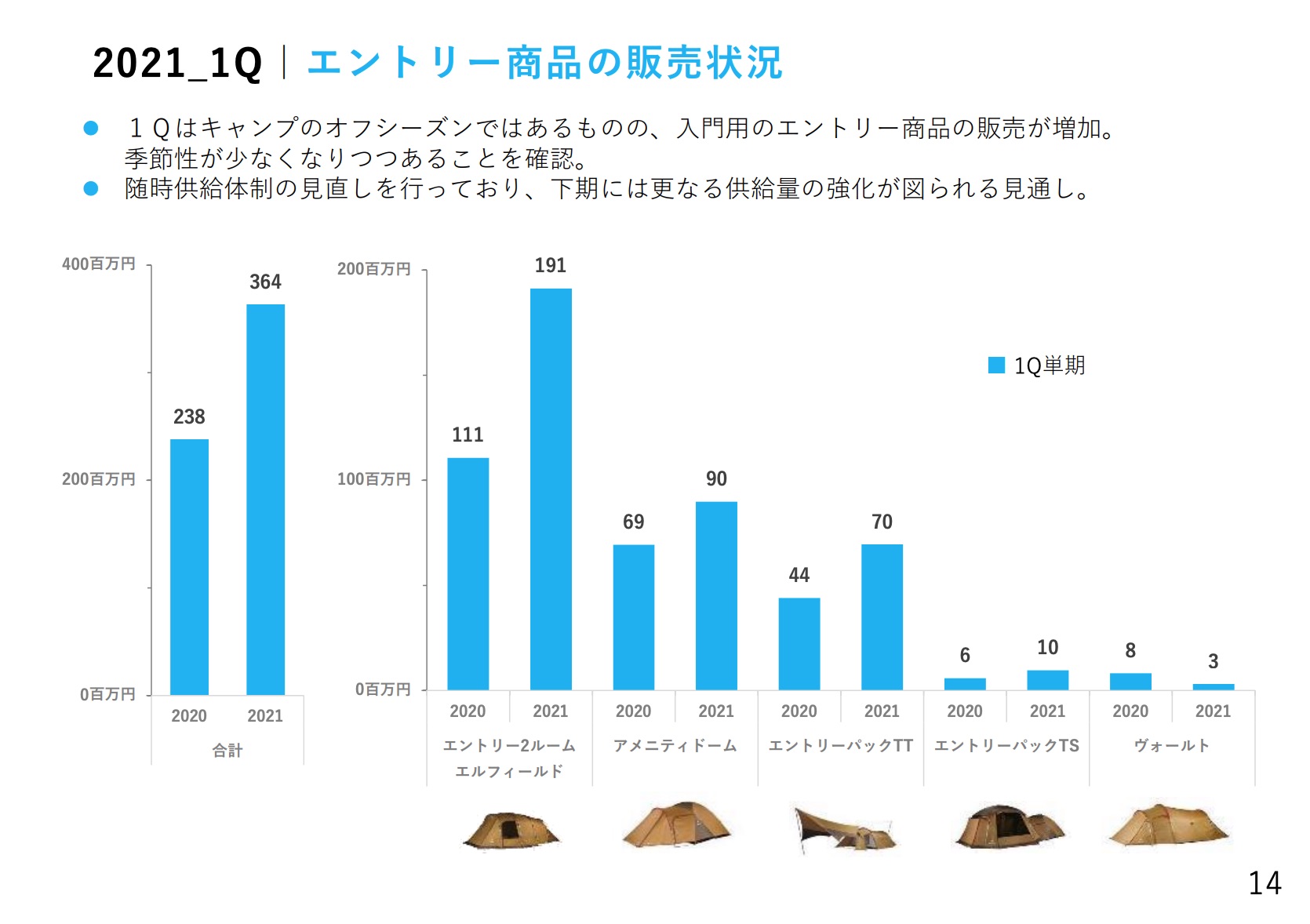

決算説明資料の中では、エントリー商品の売れ行きについても触れられています。アウトドア事業の売上39.5億円のうち、9%を占める3.6億円はエントリー商品の売上とのこと。この割合が業界的に高いのか低いのかわかりませんが、エントリーユーザーはキャンプ沼に片足を突っ込んでいる今後アップセル余地の高いユーザーと言え、今後の事業成長の伸びしろという意味では非常に重要なユーザーです。

エントリーモデルの中でも売れ筋はエントリー2ルームエルフィールドとアメニティドームで、いずれも3ヶ月で2,000個以上は売れていそうです。確かにキャンプ場で山吹色のエントリーモデルはよく見かけますね…。

| 商品 | 売上 (21年1Q) | 推計 販売個数 | 売上 (20年1Q) | 成長率 |

|---|---|---|---|---|

| エントリー2ルーム エルフィールド | 191百万円 | 2,393個 | 111百万円 | +72% |

| アメニティ ドーム | 90百万円 | 2,261個 | 69百万円 | +30% |

| エントリー パックTT | 70百万円 | 1,406個 | 44百万円 | +59% |

| エントリー パックTS | 10百万円 | 91個 | 6百万円 | +67% |

| ヴォールト | 3百万円 | 101個 | 8百万円 | -63% |

※推計販売個数は商品売上を単純に直営ECでの販売定価で割り算して算出しています。割引による売上減もありますし、ディーラー卸におけるセルイン売上はもっと低くなるはずなので、実際の販売個数は上記推計値より多くなるはずです。

※アメニティドームは複数サイズあるため、単純化のためにMサイズの販売価格で割り算しています。

第1四半期(1〜3月)はキャンプのオフシーズンであるにも関わらず、売上がこれだけ伸長した要因として、エントリーモデルの好調さが上げられていますが、売上比率としては全体の1割に満たないため、これだけが要因ではなく、高価格モデルも含めてたくさん売れたということでしょう。

好決算は今後も続くのか?

1〜3月にテントを買う層というのは、5月のゴールデンウィークにキャンプを控えている層が多いことが予想されます。2020年のゴールデンウィークはレジャーどころではなかったため、2021年こそは家族でキャンプがしたい!と思った方が多くいたというのがスノーピーク好決算の最大要因なのではないかと推察します。

この論法でいくと、7〜8月の夏休みにキャンプデビューしようとしている方は4〜6月の第2四半期にテントを購入するため、次の決算も好決算になる可能性が高いと思われます。

まとめ

キャンプグッズメーカーで上場している企業は多くなく、業績動向が掴みづらいのが実情です。今の所空前のキャンプブームによりメーカーは多くの恩恵を受けられていますが、どこかでブームが収束してしまうのか、文化として定着して市場が安定成長していくのか、今後が気になるところです。

その他スノーピークに関する記事はこちら。